税金ひとことアドバイス

税金ひとことアドバイス(その④)

申告しないと適用されない

軽減措置って何?

相続税法は、知らないと恐ろしい法律です。

実際の相続税法を勉強する機会などは、一般の人はほとんどなく、また勉強したところでそれを活かす機会がないから、これらを勉強するのは税理士か、税務職員くらいしかないのかもしれません。

【知らないと恐ろしい相続税法の規定】

相続税法には、相続税の申告をして、初めて適用できるものがあります。

相続税法第19条の2に「配偶者に対する相続税額の軽減」というものと、租税特別措置法第69条の4に「小規模宅地等についての相続税の課税価格の計算の特例」というもの、がそれにあたります。

これらは、相続税の申告をして初めて適用できるもので、しかも遺産分割が完了していないと適用できません。

それなら、相続税の申告期限は相続開始の日から10ヶ月だから、10ヶ月以内に分割協議が整わないと適用はできないのかといえばそうではありません。

相続人の間で、遺産分割で揉めている場合など、何らかの事情で10ヶ月以内の遺産分割が整わない場合には、相続税の申告書は、相続財産が未分割の状態で各自法定相続分により申告することになります。

申告の際に「3年以内の分割見込書」という申告書を提出すれば、3年間のうちに遺産分割が完了した時に改めて配偶者の税額軽減や小規模宅地の特例を受けることはできます。

【無申告に対する決定処分では適用されない軽減措置】

税務署は、納税者が申告書を提出しない場合には、正直に申告している人が馬鹿を見ることのないように調査額に基づいて一方的に決定という処分を行います。

もちろん、税務署も決定処分はいきなり行うことはありません。幾度となく申告書の提出を促して、それでも提出されない場合には仕方なく決定処分を行うわけである。

この決定処分というもの、相続人が相続人の間で遺産分割を行い、相続税の申告さえすれば難なく適用が受けられるものが、この決定処分を受けたら申告したことにはなりませんから、配偶者の税額軽減や小規模宅地の特例の適用は受けられないことになる。

両方とも相当に相続税額に影響するものなので、注意したいところである。

税金ひとことアドバイス(その③)

相続財産が明らかにならなくても

申告は待ってくれない?

突然に父親が亡くなったという相談がありました。相談者は、次男で、長男夫婦が父親と一緒に住んでいたということですが、その長男が父親の財産を明らかにしないとのことでした。

【さてあなたならどうしますか?】

最初から、相続争いの匂いが漂う相談ですが、よくある相談です。

亡くなった相談者の親には、どのような財産があるのか、相続税はかかりそうかを問うていくと、父親は相当の資産家で、もちろん相続税の課税対象になるとの回答でした。

もめる話はできるだけ避けたいと思い、相談者を体よく追い返そうとしましたが、相手の方が上手でした。一番確かな専門家に相談に来ました。どの人も、信用ができそうもないのでここに来ましたと、先に一本やられてしまいました。また、共通の知人もいた事で、相談にのることにいたしました。

相続が発生して、相続税の申告は10か月以内にしなければいけません。本音は、相続税の申告は二の次として、兄に勝手に父親の財産を取られたくないが、その兄が父親の財産を明らかにしないし、自分も長い間、両親とは別居していたから、父親の財産が何処にいくらあるのか皆目見当が付かないといった状況です。

さて、あなたならどうしますか。

まず①父親の財産の把握の問題

次に②遺産相続の問題、さらに

③相続税の申告の問題がある。

【相続財産の把握の仕方】

①の父親の財産の把握の問題ですが、財産には土地・建物などの不動産、現金、普通預金・定期預金などの預貯金、株式や国債などの有価証券、亡くなった方が事業などを営んでいれば、その事業に関係した機械設備や器具・備品や売掛金などの事業用資産、家庭内の家具や電化製品などの家庭用財産、生命保険金や貸付金などのその他の財産などがあります。

これらの財産を、長期間に及んで同居していなかった次男が全て把握するというのは、至難の業です。

最初に父親所有の不動産の把握ですが、不動産の場合は同居していなくても、農地や山林でない限りは、所在地くらいご存知ではないでしょうか。そこで、所在地を住宅地図などに落としこみ、それを持って、不動産の所在地の法務局に行きます。登記簿の番地と住所地の番地と住所地の番地(住居表示番号)とは同一ではないので、公図(土地の境界を示した地図)を閲覧して、父親が所有していた宅地の番地を調べます。この公図は後々のためにコピーを取っておくとよいでしょう。

この番地を基に登録簿謄本交付申請書を作成して窓口に提出すれば、父親が所有していた宅地の登録簿謄本を手に入れることができます。登録簿謄本には、所在地・地番・面積および所有者が載っていますから、父親の所有不動産かどうかを確認します。

また、不動産の所在地の市町村の固定資産税の窓口に、相続人であることの証明書(戸籍謄本など)を持参して「名寄帳」の交付申請を行えば、父親の不動産は把握することができます。

②次に、不動産以外の現金、預貯金や有価証券等の把握ですが、銀行に相続人であることの証明書(戸籍謄本など)を持参すれば、父親の預金は開示してくれます。また、銀行は、お父さんが死亡されたことを把握した時には、お父さんの預金口座を閉鎖(入出金はできなく)します。

銀行がお父さんの預金の内容を明らかにするケースでは、相続人全員の承諾が必要になります。

なぜ、銀行は預金口座を閉鎖するのかというと、銀行が相続人間の相続争いに巻き込まれないための予防です。口座名義人には複数の相続人がいるのに、一人の相続人が預金を勝手に引き出して隠しなどしたら、他の相続人は怒りますね。

各銀行が申請書を準備していますから、相続人全員が申請書の記載要領に従って記載して、署名、捺印をし、銀行が提出を求める戸籍謄本などを添付すればお父さんの預金閉鎖も解除してくれますし、預金の内容も残高証明書の交付を申請すれば発行してくれます。

しかしながら、お父さんの財産の内容を明らかにしないお兄さんが、銀行への申請に協力するとは考えられませんから、これも難しいと言わざるを得ません。

しかし、銀行が預金の閉鎖を解除するのには、相続人全員の了解が必要ですから、いずれお兄さんもそのことを理解して、他の相続人に打診があるはずですから、お兄さんにお父さんの遺産の内容を明らかにしてもらって、まず、常識的な遺産分割をする方向に、話を切り出すのは、その時がチャンスだと言えます。

いずれにしても、こういう状況になりますと、遺産分割協議はすんなりとは進みません。

こういう相続税の申告期限が迫ってきたのに、未だ兄から何の連絡もないという案件は何件もありましたね。

【相続税の申告の仕方】

そこで、相続税の申告の問題になりますが、こういうケース、兄が財産の内容を明らかにしないとか揉めているとかのいろいろな理由があったとしても、税務署は期限延長は認めてくれませんから、相続開始の日から10か月以内に申告書を提出しなければいけませんね。

では、どのように申告するのでしょうか?

預金の額などわからないものは仕方がないので、判明している範囲で申告するしかありません。

相続税の申告書を提出しなければ無申告ということになりますので、とりあえずは判明している財産で申告しておくことです。

こういう場合は、相続人が各々別々に違う内容のものが税務署に提出されます。

【相続税がかかるようなら税務署が相続財産を調べてくれる】

税務署は、どちらの申告内容が正しいのか、はたまたどちらも正しくないのかを調査します。もちろん、銀行や証券会社の取引内容も調べます。正しい金額の相続税を納めていただくために、申告された財産以外に申告から漏れている財産はないかを必死になって探します。またそれが税務職員の仕事だからです。

最終的には、解明した財産内容を相続人に示して、この財産が申告から漏れていますので、修正申告して下さいというように、最終的には他の相続人もお父さんの財産を知ることになります。

しかしながら、税務署の調査は一周忌を過ぎた後くらいから優先度の高い案件から順番に始めますから、1年以上は悶々とした日々を送ることになるでしょうね。

一方、相続税がかからないような案件ですと、調査の必要がありません(税金になりません)から、当然タッチしません。

従って、税務署の調査によって、被相続人の財産が明らかになるということもありませんね。

次のチャンスは、銀行の預金閉鎖の解除の申請の時か不動産の名義変更登記の時しかありません。お兄さんが接触してくるでしょうから、その時にしっかり交渉するしかないわけです。

税金ひとことアドバイス (平成28年9月掲載 その③)

相続放棄について

民法上、相続放棄というものが認められています。

普通、相続が発生して相続放棄をするというのは、被相続人の財産よりも借金が多い場合なのでしょうか。

ある50代の女性から相談を受けました。

「500万円の借金があるけど、1,000万円の死亡保険金がある相続は放棄しない方がいいですか?」というものでした。

内容は二人兄妹で独身の兄が死亡したというものでした。兄の財産は100万円弱の銀行預金があるものの、小さな事業を行っていたので500万円近い借金を抱えていることが分かったのですが、借金がそれで全部かどうかははっきりしないとのことでした。

「相続放棄をすることも考えていますが、兄が自分を被保険者として生命保険に加入しており、私(相談者)が生命保険金の受取人になっていました。死亡保険金は1,000万円となっていますので他に借金がないのであれば、相続放棄をしない方が得とも思いますが、どうしたものでしょうか」という相談でした。

私は、相談者の兄は財産より借金の方が多いことは確実なのかよく確かめて、確実であれば即座に相続放棄を行うように勧めました。

相続放棄は3ヶ月以内に家庭裁判所に相続放棄申述書を提出して許可を受けなければなりません。

相談者は相続放棄をすれば生命保険金を受け取る権利も放棄することになると心配していますが、相続税法上において、生命保険金は「みなし相続財産」として一定金額以上(相続人1人当たり500万円を控除した金額)は相続税の課税対象財産になりますが、そもそも生命保険金は相続財産ではないのです。

たとえ、兄の相続を放棄しても生命保険金はその保険の受取人に支払われるものなのです。

生命保険金の受取人の決定は慎重に

相談者の場合は、相続人が相談者一人で生命保険金の受取人も相談者なので、特に問題はないのですが、仮に相談者の他に兄弟(姉妹)がいたとしても、兄の生命保険の受取人が相談者になっていれば、その生命保険金は他の兄弟(姉妹)と兄の相続財産として分割する必要もなく、相談者のものであります。

逆に、兄の生命保険金の受取人が相談者の他の兄弟(姉妹)となっていたのなら、相談者が他の兄弟(姉妹)に兄の相続財産だから生命保険金を分割しようという権利はないことになります。

なお、敢えて自分が受取人になっている生命保険金を兄弟(姉妹)に渡した場合には、110万円を超す場合は、受取人から兄弟(姉妹)にお金を渡すわけですから、相続税の対象ではなく贈与税の対象になります。

また、兄弟が複数いる場合において、兄の生命保険金の受取人の指定が相続人となっていたならば、兄弟で話し合って受け取るということになります。

この場合の受け取った生命保険金は相続税の対象です。

そのようなわけで、相続放棄と生命保険金を受け取る権利は関係ないので、生命保険金を受け取る権利があって、亡くなった方の財産が債務(借金)より少ない場合には相続放棄の方が有利だといえます。

税金ひとことアドバイス (平成28年その②)

相続税の間違いについて

相続税について、けっこう間違いのある話が横行していることがあります。

相続税の税務調査は、一般に相続人に案内してもらって、家の中を全て見せてもらうことを原則としているようです。

なぜか、お金持ちがどのような家に住んでいるのかという興味本位でなく、申告されていない財産がないかどうかを確認するためです。

これがけっこう見るべきところがあるのだそうです。

あるケースの調査ですが、当時還暦を少し超えた会社社長が被相続人で、相続人は配偶者である奥さんと、結婚して嫁いでいる娘さんの2人という事案です。

故人の遺影がない?

税務調査に立ち会ったのは、奥さんと相続税申告書を作成した税理士の私と担当職員でした。被相続人の経歴や趣味などの一連の聴き取り調査も終わり家の中を見せている時のことでした。

家の中を順次案内してもらい、仏間に入ると何かちょっと違うなぁという違和感があった様に思いました。

その何が違うのかがわからないまま、仏壇に手を合わせて立ち上がった時に、ふと奥さんの顔に違和感!の理由がわかりました。

故人の遺影がどこにもないのです。

どこの家でも、仏間には先祖の方々の写真が順番に飾ってあり、一番最後に今度亡くなった方の写真があるのでしょうが、古い写真ばかりで目の前にいらっしゃる奥さんの旦那様の写真が一枚もないのです。

「奥さん、ご主人の遺影がありませんね」というと、それまで自然に対応していた奥さんが急にそわそわしだしました。

人間は気づかないうちに、痛いところを衝かれたり、さわられると行動に異変が発生するものです。

急にそわそわしたり話を逸らしたり、時には怒り出したりする方は多くいるものです。

そういう異変には、ベテランの税務調査官は見逃さないものです。

調査する例とすれば、しめた!ということになるのでしょうが、このケースの様に写真がないだけの、どうということは思えても、逆になぜそんなに慌てられるのかと、いつもと違う展開にピンとくるものがあったのでしょう。

そうこうするうちに、奥さんはそわそわしながら部屋の隅に置かれている本棚の後ろの隙間に手を入れて、「これです」といって写真を出してきました。

調査官も私も「なんで?」という顔をして、お互いを見て、また写真を抱えている奥さんを振り返りました。

「そんな所に写真を置いていたらご主人が可哀想じゃないですか」というと、奥さんは「まぁ聞いて下さい。知らなかったのは私だけだったのです。会社の役員達は皆知っていたのよ。ひどいでしょ」と言われました。

調査官と私は「はぁ?」です。

それからよくよく話を聞いてみると、亡くなったご主人には「女」がいたとのことでした。

しかも、その女を受取人として、生命保険に加入していた事が判明しました。

法定相続人ではない方に生命保険金が…

被相続人が契約者および被保険者であれば、生命保険会社から支払われる生命保険金は相続税のみなし相続財産になります。

受取人が相続人以外であっても遺贈として相続税の対象となるのです。

調査官は、その女性の住所・氏名と被相続人が加入していた生命保険金を聞き取りましたが、奥さんはその時「その女は主人の死亡で5千万円もの生命保険金を受け取っているのですよ。そんな金額を受け取っていいのですか。税金で全部取り上げてください!」と、すごい剣幕で調査官に迫りました。

写真は飾っていると腹が立つから下ろして本棚の後ろに入れているとのことでした。

後で生命保険会社で調べたところ、被相続人の特殊関係人が生命保険金を受け取っていました。

結局、修正申告で被相続人の特殊関係人からも、相続税が追徴されました。

また新たに出てきた生命保険金が財産に加わりますので、必然的に相続税も増加し、奥さんや娘さんの相続税も増えるという結果になりました。

この案件はこれで一件落着はしましたが、ふつうにあるものがない事にピンときたことで調査官も税理士の私も直感が間違っていなかった事例でした。

気を付けましょう。

平成28年7月1日

税金ひとことアドバイス(平成28年その①)

平成28年度の税制改正のうち、土地、住宅関連の改正ポイントをみてみると、それほど大きな影響のある改正ではないが、現在の家族環境を背景にした改正といえます。

1、 空き家に係る譲渡所得の特別控除の特例

(1) 居住用財産の譲渡所得の3,000万円控除と平成28年度改正による特例の創設

従来、不動産を譲渡した場合には、原則としてその譲渡所得の金額に対して課税される。ただし、従前からその特例として、現に居住している家屋などの一定の要件を満たす居住用財産を譲渡した時は、譲渡所得の金額から3,000万円が控除される特例がある。

平成28年度改正では、相続によって取得した家屋などで一定の要件を満たす財産を譲渡した場合にも、この3,000万円控除が適用できることとなりました。

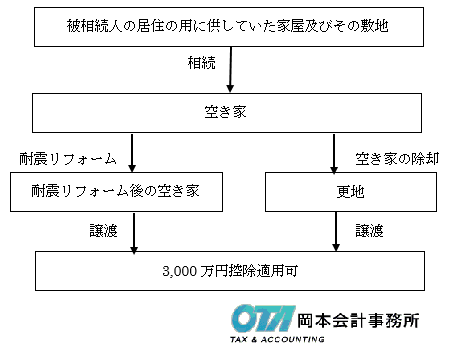

(2) 空き家に係る譲渡所得の3,000万円控除特例制度の概要

相続時から3年を経過する日の属する年の12月31日までに、被相続人の居住の用に供していた家屋を相続した相続人が、その家屋(耐震性のない場合には耐震リフォームをしたものに限り、その敷地を含みます)又は家屋除却後の土地を譲渡した場合には、その家屋又は家屋除却後の土地の譲渡益から3,000万円を控除することができることとなりました。適用期限は、平成28年4月1日から平成31年12月31日までの間の譲渡となっています。

これを図式化すると、

(3) 主な適用要件

この3,000万円控除の特例

◎相続した家屋は、昭和56年5月31日以前に建築された家屋(区分所有建築物[マンション等]は除きます)であって、相続発生時に、被相続人以外に居住者がいなかったこと

◎譲渡をした家屋又は土地は、相続時から譲渡時点まで、居住・貸付け事業の用に供されていたことがないこと

◎譲渡価額が1億円を超えないこと